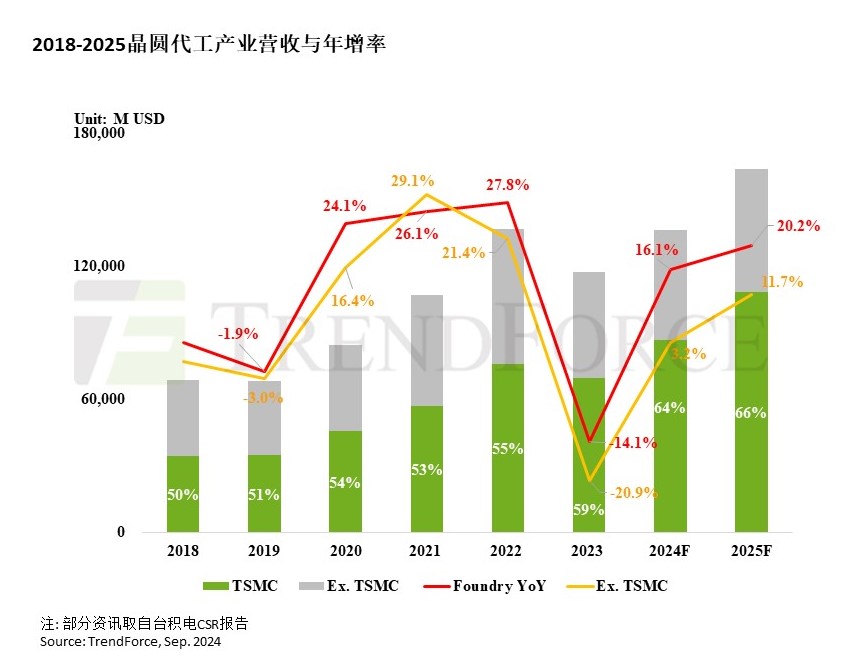

根据TrendForce集邦咨询最新调查,2024年因消费性产品终端市场疲弱,零部件厂商保守备货,导致晶圆代工厂的平均产能利用率低于80%,仅有HPC(高性能计算)产品和旗舰智能手机主流采用的5/4/3nm等先进制程维持满载;不同的是,虽然消费性终端市场2025年能见度仍低,但汽车、工控等供应链的库存已从2024年下半年起逐渐落底,2025年将重启零星备货,加上Edge AI(边缘人工智能)推升单一整机的晶圆消耗量,以及Cloud AI持续布建,预估2025年晶圆代工产值将年增20%,优于2024年的16%。

从各晶圆代工业者的表现分析,先进制程及先进封装将带动台积电2025年营收年增率超越产业平均。非台积电的晶圆代工厂成长动能虽仍受消费性终端需求抑制,但因IDM、Fabless各领域客户零部件库存健康、Cloud/Edge AI对power(功率)的需求,以及2024年基期较低等因素,预期2025年营收年增率接近12%,优于前一年。

2025年先进制程维持高成长动能,先进封装重要性日增

TrendForce集邦咨询指出,近两年3nm制程产能进入上升阶段,2025年也将成为旗舰PC CPU及mobile AP(移动应用处理器)主流,营收成长空间最大。另外,由于中高端、中端智能手机芯片和AI GPU、ASIC仍停在5/4nm制程,促使5/4nm产能利用率维持在高档。7/6nm制程随着智能手机重启RF/WiFi制程转进规划,在2025下半年至2026年可望迎来新需求。TrendForce集邦咨询预估,2025年7/6nm、5/4nm及3nm制程将贡献全球晶圆代工营收达45%。

另外,受AI芯片大面积需求带动,2.5D先进封装于2023至2024年供不应求情况明显,台积电、Samsung(三星)、Intel(英特尔)等提供前段制造加后段封装整套解决方案的大厂都积极建构产能。TrendForce集邦咨询预估,2025年晶圆代工厂配套提供的2.5D封装营收将年增120%以上,虽在整体晶圆代工营收占比不到5%,但重要性日渐增加。

成熟制程产能利用率将提升10个百分点,但持续扩产造成代工价格承压

TrendForce集邦咨询表示,2025年受消费性产品需求能见度低影响,供应链建立库存态度谨慎,对晶圆代工的下单将与2024年同为零星急单模式。但汽车、工控、通用型服务器等应用零部件库存已陆续在2024年修正至健康水位,2025年将加入零星备货行列,预期成熟制程产能利用率将因此提升10个百分点,突破70%。然而,各晶圆厂在连续两年因需求放缓而调整扩产计划后,预计在2025年将陆续启动原先放缓的新产能,尤其以28nm、40nm及55nm为主。在需求能见度低且新产能启动的影响下,成熟制程价格可能将持续承担下跌压力。

在AI持续推动、各项应用零部件库存落底的支撑下,晶圆代工产业2025年营收年成长将重返20%水平,但厂商仍须面对诸多挑战,包括全球经济影响终端消费需求,高成本是否影响AI布局力道,以及扩产将增加资本支出。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至//www.djgruve.com/research/dram查阅,或洽询SR_MI@trendforce.cn。