根据TrendForce集邦咨询最新调查,2024年第二季因NVIDIA(英伟达)GPU平台放量及AI应用推动了存储需求,加上Server(服务器)品牌商需求升温,Enterprise SSD(企业级固态硬盘)采购容量明显增长。AI(人工智能)推动大容量SSD需求,但由于供应商今年上半年未能及时调整产能,供不应求情况大幅推升第二季Enterprise SSD平均价格季增超过25%,原厂营收季增50%以上。

展望第三季度,北美CSP(云端服务业者)客户需求持续增加,Server品牌商订单动能不减,这将继续拉升Enterprise SSD采购容量。由于供不应求情况延续至第三季,TrendForce集邦咨询预估,第三季合约价将较前一季上涨15%,原厂营收将季增近20%。

Samsung成为市场复苏主要受益者,SK集团第三季出货量将增长

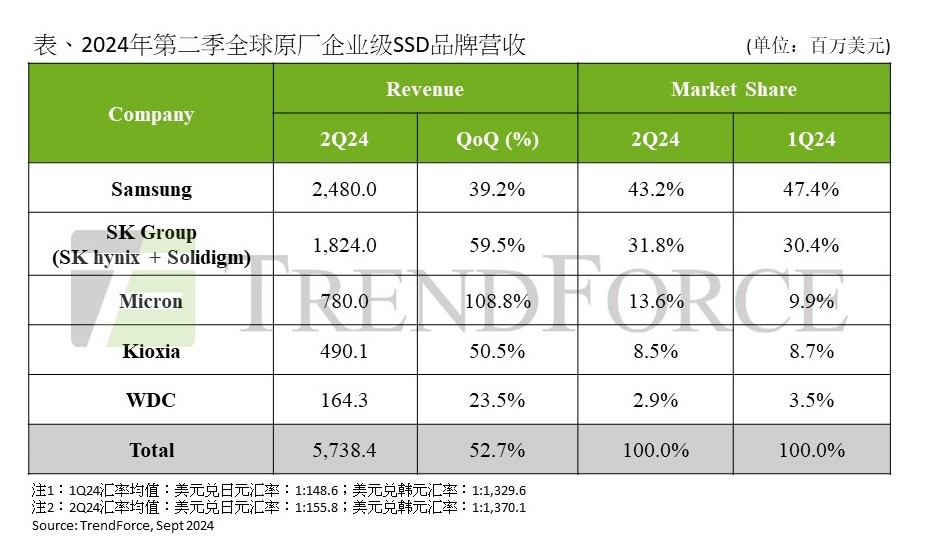

2024年初北美库存去化完成,企业积极投资AI存储建设,Enterprise SSD订单因此大幅增加。Samsung(三星)凭借完整的产品线在竞争中占据领先地位,第二季营收增长至24.8亿美元。

TrendForce集邦咨询指出,第三季由于更多NVIDIA GPU到货以及CSP持续增加Enterprise SSD采购,Samsung的PCIe 5.0产品逐步通过客户验证并开始放量,预期该公司的获利率将增长,营收有望季增20%以上。

SK集团旗下的Solidigm,作为最大QLC Enterprise SSD供应商,同样受惠于AI需求大幅增长,加上SK hynix(SK海力士)获得Server客户追加订单,第二季度集团整体营收增至18.24亿美元,市占率微幅上升至近32%。第三季因为Solidigm产能增加,且大容量SSD订单动能延续至下半年,预计SK集团的出货量将较前一季增长,营收有望同步上升。

在第二季度,Enterprise SSD市占第三名为Micron(美光),其大容量产品领先业界,于2023年开始量产,明显推升2024年第二季出货量。随着Server品牌商订单同步上升,推动Micron营收大幅增长至7.8亿美元。配合大容量SSD订单增加,该公司出货主力开始转向PCIe界面产品。

Kioxia(铠侠)第二季Enterprise SSD营收同样因Server品牌商需求增长而上升,达4.9亿美元。TrendForce集邦咨询表示,AI及大数据运算浪潮将持续刺激Enterprise SSD需求位元增长,超过消费级产品。Kioxia的优势是其产品线覆盖SATA、PCIe与SAS,预计未来市占率将进一步扩大。

WDC(Western Digital,西部数据)第二季因主力客户需求微幅减少,且其PCIe界面产品增长幅度略低于竞争对手,营收为1.64亿美元。WDC已将重心转往PCIe界面产品开发,并扩大与第三方主控厂商合作PCIe 5.0,推出QLC大容量产品。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至//www.djgruve.com/research/dram查阅,或洽询SR_MI@trendforce.cn。