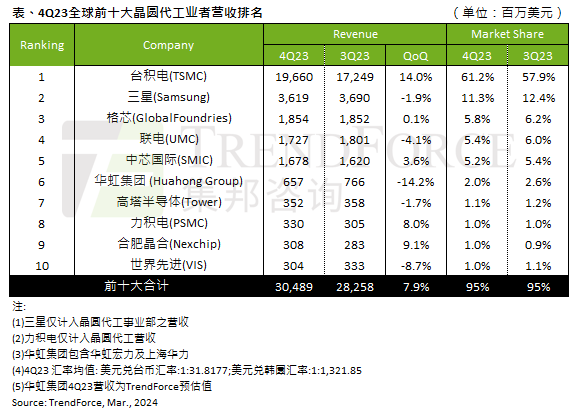

TrendForce集邦咨询研究显示,2023年第四季全球前十大晶圆代工业者营收季增7.9%,达304.9亿美元,主要受惠于智能手机零部件拉货动能延续,包含中低端Smartphone AP与周边PMIC,以及Apple新机出货旺季,带动A17主芯片、周边IC如OLED DDI、CIS、PMIC等零部件。其中,台积电(TSMC)3nm高价制程贡献营收比重大幅提升,推升台积电第四季全球市占率突破六成。

TrendForce集邦咨询表示,2023年受供应链库存高企、全球经济疲弱,以及市场复苏缓慢影响,晶圆代工产业处于下行周期,前十大晶圆代工营收年减约13.6%,来到1,115.4亿美元。2024年在AI相关需求的带动下,营收预估有机会年增12%,达1,252.4亿美元,而台积电受惠于先进制程订单稳健,年增率将大幅优于产业平均。

前五大晶圆代工业者产值占比扩大至88.8%,台积电独拥逾六成

台积电基于智能手机、笔电备货及AI相关HPC需求支撑,第四季晶圆出货较第三季成长,带动营收季增14%,达196.6亿美元。其中,7nm(含)以下制程营收比重自第三季的59%,上升至第四季的67%,反映出TSMC营运高度仰赖先进制程,伴随3nm产能与投片逐季到位,先进制程营收比重有望突破七成大关。三星(Samsung)同样接获部分智能手机新机零部件订单,但多半都以28nm(含)以上成熟制程周边IC为主,而先进制程主芯片与modem则因客户已提前拉货而需求较平缓,第四季三星晶圆代工事业营收季减1.9%,达36.2亿美元。

格芯(GlobalFoundries)仅车用领域受惠于多数客户签订LTA,加上平均销售单价(ASP)略微优化等,微幅季增约5%;而智能移动设备(Smart Mobile devices)、通讯基础设施(Communication)及家用/物联网(Home and Industrial IoT)等主要应用领域出货量均下跌,使得总体营收大致与前季持平,来到约18.5亿美元。联电(UMC)偶有智能手机、PC等领域急单拉动,但受限于全球经济疲弱,客户投片态度保守及车用客户进入库存修正,第四季晶圆出货下滑,影响营收季减4.1%,约17.3亿美元。在消费性终端季节性备货红利加持下,中芯国际(SMIC)第四季营收季增3.6%,约16.8亿美元,主要是智能手机、笔电/PC等相关急单贡献,网通、一般消费性电子及车用/工控等则反之。

力积电、合肥晶合集成排名上升,IFS掉出前十大

第六至第十名最大变动有三,第一,力积电(PSMC)受惠于specialty DRAM投片复苏、智能手机零部件急单等贡献营收,上升至第八名;第二,合肥晶合集成(Nexchip)获TDDI急单,以及CIS新品放量,重返前十大排行榜,位居第九名;第三,世界先进(VIS)受电视相关备货放缓,车用/工控客户启动库存修正影响,其中又以来自电源管理平台(Power Management)的营收下滑最多,反映出以欧美日IDM为主的车用/工控需求趋于平缓,故下跌至第十名。

此外,于第三季首次进榜的IFS(Intel Foundry Service),则因CPU正处新旧产品世代交替之际、Intel备货动能不彰等因素,遭PSMC及Nexchip挤下前十大排行。其余业者如华虹集团(HuaHong Group)、高塔半导体(Tower)营收分别季减14.2%及1.7%。而高塔半导体的营收跌幅之所以较轻微,是长期经营RFFEM、车用/工控等利基型市场之故,相较其他以消费性电子领域产品占大宗的业者所受冲击较轻,但随着车用/工控客户也开始进入库存调节,第四季产能利用率也进一步下滑。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至//www.djgruve.com/research/dram查阅,或洽询SR_MI@trendforce.cn。