2023年全球电视需求持续受到通胀影响,在消费者可支配所得有限的情况下,高价商品即便降价促销也难刺激买气,导致以中高阶机种为销售主力的国际品牌出货呈现衰退。据TrendForce集邦咨询调查显示,仅海信和TCL挟成本优势,出货量逆势成长超过1成,市占率也分别成长至13.8%及12.9%。

TrendForce集邦咨询表示,目前电视面板产能仍处供过于求,需求低迷的情况下,有效掌握上下游供应链资源才能提高电视的生产效率,并降低生产成本。因此,供应链垂直或水平整合不仅是现阶段面板、品牌和代工厂拓展市占率的关键,也是2024年电视品牌和代工厂出货维持成长的基础要件。

2023年前五大品牌市占率首次达62.3%,2024大者恒大态势不变

2023年在电视面板价格大涨后,品牌之间分化状况更为显著,前五大品牌排名依序为三星电子、海信、TCL、LG电子和小米,合计市占率预估首次达62.3%。而白牌出货年成长率约9.1%,市占率来到16.7%,主要受惠于北美通路品牌自2022下半年开始推出低价电视,吸引消费者先入内购买后顺带采购其他商品的策略。由于2023年全球电视出货量预估将年衰退2.3%,出货量不到600万台的品牌,其市场明显遭受前五大品牌和白牌挤压,出货量和市占率双双受到冲击,出货量低于300万台的中间品牌在运营上或将面对更艰困的挑战。

电视品牌供应链重新布局,成本优化是2024年胜出关键

过去电视品牌大厂三星和LG电子拥有集团面板厂在量与价的支持,得已快速提升市占率,稳居市场领先位置。但随着中国面板产能大幅扩张,市场价格竞争力增强,在不堪亏损下,韩系面板厂选择退出供应链,而韩国电视品牌必须转往与其他面板厂的合作,其中也包括提高对中国面板厂电视产品的采购比重,不过随着中国面板厂主导全球电视面板的供给能力提升之后,对品牌的议价能力也随之增强。根据TrendForce集邦咨询调查,2024年除了三星电子采购策略大幅减少对中国面板厂的依赖,采购比重将从今年55%,减少至38%,其余品牌仍有超过一半的面板厂采购量来自于中国面板厂。

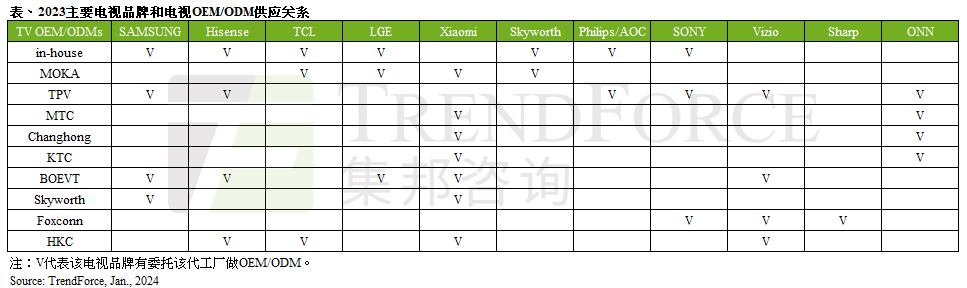

由于电视面板占电视整机生产成本比重约45~60%,倘若在市场需求持续疲弱的情况下,面板厂为确保公司基本运营而采行控产制价的策略下,不论是电视品牌或是代工厂仅能藉由优化包含背光、结构、主板和电源板等电子零组件来降低整机成本。其中,海信和TCL不仅国内外都设有in-house工厂,并持续透过提高国内零部件厂商比重,控制最佳生产成本,以提高品牌产品销售竞争力。而电视代工厂中MOKA、BOEVT和HKC为了扩大代工规模,除了透过与集团面板厂策略联盟,近年陆续将触角延伸至墨西哥、越南等海外市场,藉由省去进口至美国和欧洲的关税,同时也藉此获取更多代工订单。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下显示器研究处相关报告与产业数据,请至//www.djgruve.com/research/wv查阅,或洽询DR_MI@trendforce.cn