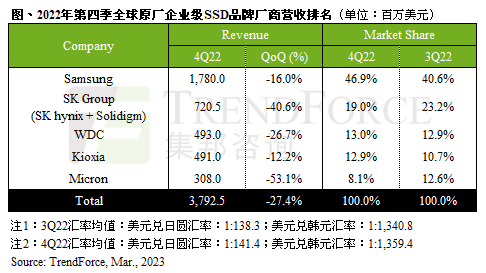

TrendForce集邦咨询表示,随着Server OEM放缓出货,中国市场普遍保守看待未来需求而力求降低库存,SSD采购订单未见明显复苏。同时,供应商2022下半年的笔电及智能手机订单大幅削减,导致库存陡升,Enterprise SSD转而成为供应商唯一出海口,造成供需明显失衡,第四季Enterprise SSD价格跌幅扩大至25%,影响第四季Enterprise SSD总营收仅37.9亿美元,环比下跌27.4%,跌势将持续至2023年第一季。

三星(Samsung)2022年第四季Enterprise SSD营收下滑至17.8亿美元,但由于积极议价争取出货量放大,市占率因此提升至46.9%,2023年三星龙头地位仍将不易被挑战,主要是三星Enterprise SSD产品完整度和技术都处于领先地位。此外,随着下半年部分新平台搭载PCIe 5.0,Samsung PCIe 5.0产品早在验证之列,尤其AI服务兴起,高速运算需求推升HBM订单渐增,三星在DRAM、HBM及SSD产品布局到位,竞争力将更胜其他业者。

SK集团(SK Group;SK hynix & Solidigm)主要受市场疲软表现及新产品导入时程较预期延长影响,去年第四季营收7.2亿美元,市占率下滑至19.0%。原先预定SK海力士完成和Solidigm第一阶段合并后,双方计划以Solidigm为主要开发SSD的主体,共同于2023年推出以SK hynix 176层TLC的Enterprise SSD,但据TrendForce集邦咨询了解目前合作计划有变,此将不利于双方新产品的量产时程,恐冲击后续出货成长表现。预估2023年SK集团市占率的提升除了仰赖市场的回温,还要看QLC Enterprise SSD是否能获得更多人采用,以提升长期的出货动能。

西部数据(WDC)因PCIe SSD出货打入北美服务器ODM客户,营收自2022年第二季起明显成长,但去年第四季同样受北美采购容量下滑,营收下滑至4.9亿美元。西部数据受限于研发资源有限,导致Enterprise PCIe 4.0推出时间较为其他供应商落后,故未来市占率提升仍存隐忧,加上2023下半年PCIe 5.0产品将开始搭配新平台出货,西部数据产品准备度较其他供应商略为不足,今年维持营收及市占表现恐面临挑战。

铠侠(Kioxia)2022年第四季营收受惠于身为主要的SAS供应商的优势,该产品单价优于PCIe接口,即便Enterprise SSD订单需求不如预期,但铠侠营收仅环比下滑12.2%,达4.9亿美元。铠侠除了持续扩大PCIe 4.0产品在中国市场及服务器OEM的验证,预估2023年PCIe 4.0出货将逐步放量之外,铠侠PCIe 5.0产品也已量产,随着产品逐步到位而积极寻求与Server ODM合作。铠侠期望通过扩大Enterprise SSD类别营收进而取得较佳的获利率,如此才有可能投入未来NAND Flash制程的研发,计划在2024年迎头赶上其他供应商的23X层的NAND Flash生产制程。

美光(Micron)Enterprise SSD产品营收仍以SATA为主,受限于企业2022下半年资本支出下修,第四季营收跌至3.1亿美元。而该公司176层PCIe 4.0产品出货增速略低于预期,随着客户验证数量的增加及客户库存逐步去化,2023下半年可望迎来一波176层产品放量。目前美光正积极开发HBM等新一代产品,欲跟上AI及ML等高速运算服务的需求兴起,扩大与Server ODM的合作,同时带动美光Enterprise SSD的搭载率。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至//www.djgruve.com/research/dram查阅,或洽询service@trendforce.cn