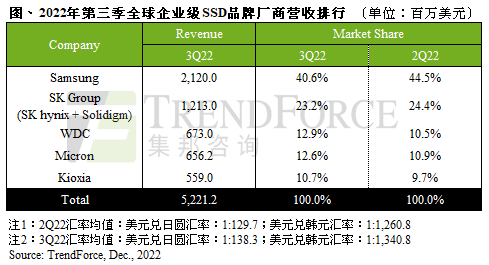

据TrendForce集邦咨询研究显示,尽管服务器因物料供应改善,使整机出货有所提升,加上中国电信业者招标及ByteDance字节跳动需求,服务器ODM建设数据中心的进度并未受到明显影响。但整体Enterprise SSD市场仍不敌NAND Flash跌价冲击,第三季营收下跌至52.2亿美元,环比下降28.7%。

三星(Samsung)第三季Enterprise SSD营收为21.2亿美元,市占率则由第二季的44.5%下滑至40.6%,均价下跌是拖累营收的主因,明年仍将以128层PCIe 4.0为主要供应重心。值得注意的是,以服务器CPU市场来看,现阶段除了超威(AMD)市占率随着服务器ODM客户扩大采用提升外,服务器ODM客户也开展自制CPU策略,ARM平台渗透率也持续提升。加上未来服务器 CPU支援的传输速度升级,新兴规格OCP(Open Compute Project)也扩大搭载率,Enterprise SSD供应商仍有机会透过多元的服务器CPU导入而助益出货量表现。由于市场竞争相当激烈,未来三星要维持近五成的市占率将有难度。

SK集团(SK Group;SK hynix & Solidigm)第三季营收衰退至12.1亿美元,不过SK集团与英特尔(Intel)SSD部门合并的效益将在明年显现,随着Solidigm明年量产支援OCP规格的PCIe 5.0 SSD,部分北美云端业者将有机会扩大与SK集团合作,加上服务器OEM后续也陆续验证PCIe OCP产品,未来该产品需求将持续上扬。此外,SK集团已逐步完成全系列Enterprise SSD开发及定位,凭借TLC、QLC、PLC价格弹性及齐全的产品,Enterprise SSD市占率有望因此扩增。

西部数据(WDC)自2021年开始专注于Enterprise SSD产品开发,第三季营收为6.7亿美元,尽管PCIe 4.0产品尚未完成客户验证,但据TrendForce集邦咨询观察,今年下半年西部数据凭借价格策略与北美客户加强合作,第四季营收成长表现应将优于同业。不过,观察西部数据客户群,随着SAS接口产品后续无衔接计划,加上明年PCIe 3.0产品需求随着传输速度升级,营收动能恐难续存,必须加速完成PCIe 4.0在客户的验证,才能有效守住目前Enterprise SSD的市占率。

由于服务器OEM需求在第三季小幅下修,使美光(Micron)第三季营收下滑至6.6亿美元。虽然早已推出176层PCIe 4.0产品,但由于验证时程较预期延长,因此PCIe产品出货成长仍较预估缓慢,美光目前仍是以SATA接口为供应主力。TrendForce集邦咨询认为,美光明年首要任务应是如何拉抬PCIe 4.0产品的出货成长幅度,否则在SATA产品成长动能逐步放缓下,Enterprise SSD类别营收较难大幅上升。

铠侠(Kioxia)PCIe 4.0在第三季开始放量,加上SAS接口产品需求仍显稳定,营收为5.6亿美元。铠侠除了今年底量产PCIe 5.0,OCP规格也在PCIe SSD的支援之列,预估明年随着PCIe扩大客户验证,Enterprise SSD营收有机会逐季攀升。TrendForce集邦咨询认为,铠侠产品线遍布SATA、PCIe与SAS,未来市占率仍有机会扩大,而铠侠是否能提高供应链的弹性与稳固客户的订单需求则是首要待解决的难题。

展望第四季,经济持续疲软,各企业开始收敛相关基本设备支出,Server OEM库存水位开始攀升。为了去化库存,采购动能也明显修正。伴随NAND Flash整体市况供过于求急速恶化,Enterprise SSD第四季产品合约均价预估将下滑超过20%,预估第四季Enterprise SSD营收将同步下跌超过两成。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至//www.djgruve.com/research/dram查阅,或洽询service@trendforce.cn