据TrendForce集邦咨询调查,晶圆代工厂浮现砍单浪潮,首波订单修正来自大尺寸Driver IC及TDDI,两者主流制程分别为0.1Xμm及55nm。尽管先前在MCU、PMIC等产品仍然紧缺的情况下,晶圆代工厂透过产品组合的调整,产能利用率仍大致维持在满载水位,然而近期PMIC、CIS及部分MCU、SoC砍单潮已浮现,虽仍以消费型应用为主,但晶圆代工厂已陆续不堪客户大幅砍单,产能利用率正式滑落。

观察下半年走向,TrendForce集邦咨询表示,除Driver IC需求持续下修未见起色,智能手机、PC、电视相关SoC、CIS与PMIC等周边零部件亦着手进行库存调节,开始向晶圆代工厂下调投片计划,砍单现象同步发生在八英寸及十二英寸厂,制程包含0.1Xμm、90/55nm、40/28nm、甚至先进制程7/6nm亦难以幸免。

产能利用率松动,资源获有效分配,长短料困境舒缓

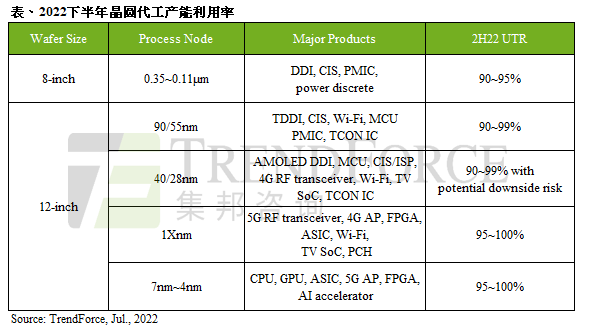

根据TrendForce集邦咨询研究指出,八英寸晶圆制程节点(含0.35-0.11μm)产能利用率恐下滑最明显,该制程产品主要为Driver IC、CIS及Power相关芯片(PMIC、Power discrete等),其中Driver IC受到电视、PC等需求急冻直接冲击,投片下修幅度最为剧烈。同时,今年上半年供应仍然紧张的PMIC在产能重新分配后供货逐渐趋于平衡。

然而,下半年在需求端仍不断下修的状况下,消费型PMIC及CIS亦开始出现库存调节动作,尽管仍有来自服务器、车用、工控等PMIC、power discrete需求支撑,仍难以完全弥补Driver IC及消费型PMIC、CIS的砍单缺口,导致部分八英寸厂产能利用率开始下滑,TrendForce集邦咨询认为,下半年整体八英寸厂产能利用率将大致落在90~95%,其中部分以制造消费型应用占比较高的晶圆厂,可能须面临90%的产能保卫战。

相同情形也发生在十二英寸成熟制程,但由于十二英寸产品更为多元,且生产周期普遍需要至少一个季度,加上部分产品规格升级、制程转进等趋势未因短期的总体经济波动而停歇,因此整体来说产能利用率尚能维持在95%上下的高稼动水位,与过去两年动辄破百的稼动率相较,产线运作逐渐趋于健康平稳,资源分配渐渐平衡。

先进制程方面,主要以生产CPU、GPU、ASIC、5G AP、FPGA、AI accelerator等,终端应用仍以智能手机及高性能运算(HPC)为主,尽管受到智能手机市况疲弱不振影响,5G AP同样出现订单下修的现象,但HPC相关产品仍然维持稳定的拉货力道,加上多项新产品发布计划,TrendForce集邦咨询认为下半年7/6nm产能利用率将因应产品组合的转换略微下滑至95~99%,而5/4nm在多项新产品的驱动下将维持在接近满载的水位。

展望2023年,TrendForce集邦咨询认为,在历经长达近两年半的芯片缺货潮后,消费性产品的降温虽然在短期内使晶圆代工厂产能利用率松动,但过去苦于晶圆一片难求的应用得以在此时获得资源的重新分配,相关应用如5G智能手机及电动车渗透率逐年增加,5G基站、各国安检措施自动化等基础建设、云端服务的服务器需求等的备货动能,将持续支撑晶圆代工厂产能利用率大致维持在90%以上,惟部分以生产消费性产品为主的业者恐怕面临产能利用率滑落至90%以下的情况,此时则需仰赖晶圆代工厂本身对产品应用的多元布局及资源分配,以度过全球性高通胀带来的零部件库存调节危机。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至//www.djgruve.com/research/dram查阅,或洽询service@trendforce.cn