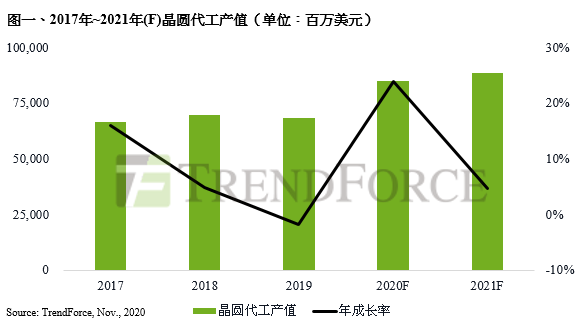

TrendForce集邦咨询旗下半导体研究处表示,2020年疫情导致众多产业受到冲击,然受惠于远距办公与教学的新生活常态,加上5G智能手机渗透率提升,以及相关基础建设需求强劲的带动,使全球半导体产业逆势上扬,预估2020年全球晶圆代工产值年成长将高达23.8%,突破近十年高峰。

从接单状况来看,半导体代工产能的吃紧预估将至少延续到2021年上半年,在10nm等级以下先进制程方面,台积电与三星现阶段产能都在近乎满载的水平,且明后年将陆续有4/3nm制程问世,使得阿斯麦的EUV设备已经成为各家晶圆厂亟欲争夺的稀缺资源,没有EUV机台就无法在先进制程上扩大产能。除此之外,28nm以上制程在CIS、SDDI(小尺寸显示驱动芯片)、RF射频、TV芯片、WiFi、蓝芽、TWS等众多需求支撑,加上WiFi 6、AI Memory异质整合等新兴应用助力,产能亦有日益紧缺的趋势。

值得一提的是,8英寸产能自2019下半年起即一片难求,由于8英寸设备几乎已无供应商生产,使得8英寸机台售价水涨船高,而8英寸晶圆售价相对偏低,因此普遍来说8英寸扩产并不符合成本效益;然而,如PMIC(电源管理芯片)、LDDI(大尺寸显示驱动芯片)等产品在8英寸厂生产却最具成本效益,并无往12英寸甚至先进制程转进的必要性。当时序进入5G时代,PMIC尤其在智能手机与基站需求都呈倍数增长,导致有限的产能供不应求,虽然部分产品有机会逐步转往12英寸厂生产,但短期内依然难以纾解8英寸需求紧缺的市况。

台积电积极扩张5nm制程,2021年底将囊括近六成先进制程市占

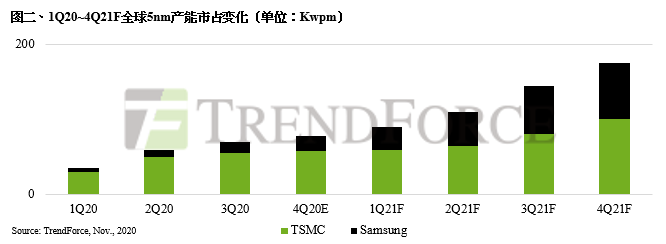

观察目前最先进的5nm制程,台积电在华为旗下海思遭美禁令限制后,2020年初才量产的5nm制程仅剩苹果为唯一客户,即便苹果积极导入自研Mac CPU及应用于服务器的FPGA加速卡,其总投片量仍难以完全弥补海思空缺的产能。展望2021年,除苹果持续以5nm+生产A15 Bionic外,AMD 5nm Zen 4架构产品也将开始小量试产。

值得一提的是,2021年底至2022年,包括联发科、英伟达及高通都已有5/4nm产品量产计划,加上AMD Zen4架构的放量,以及英特尔CPU委外生产预估将于2022年首先采用5nm制程,庞大的需求量已促使台积电着手进行5nm扩产计划,且根据目前观察,苹果在2022年持续采用4nm(为5nm微缩制程)生产A16处理器的可能性相当高,届时不排除台积电将进一步把5nm产能再扩大,以支援客户强劲的需求。反观三星,虽然英伟达Hopper架构Geforce平台GPU将持续委由三星代工,加上高通骁龙885及三星Exynos旗舰系列的挹注,支撑三星5nm在2021年亦有扩产计划,但相较于台积电仍有约两成的产能落差。

综合上述,近年来联电、格芯相继退出先进制程竞赛,撇去近期受美出货禁令缠身的中芯国际,目前7nm及以下节点仅剩台积电及三星彼此较量。从客户别来看,在获英伟达大单后,三星亦于平泽新厂积极扩张5nm产能,但当时序进入2022年,由于高通骁龙895计划采用台积电4nm的可能性高,届时三星将仅有英伟达及三星(LSI)为主要客户;反观台积电,除苹果、AMD、联发科、英伟达、高通外,更有机会获英特尔CPU委外青睐。TrendForce集邦咨询认为,台积电5nm需求在2022年将相对稳定及强劲,且3nm制程亦将于2022下半年量产,可望进一步推升其市占。