根据TrendForce集邦咨询旗下半导体研究处调查,第三季ODM手中服务器半成品(Server Barebone)库存较预期高,追单效应急踩煞车,造成服务器代工订单较第二季衰退,第四季随着半成品库存逐渐去化,预期资料中心的服务器采购动能将回稳,然成长力道远不及第二季。连带使得存储器与相关零组件采购动能要到今年底至明年初才可能重启,第四季server DRAM在买方库存仍高的情况下,价格跌幅扩大至13~18%。

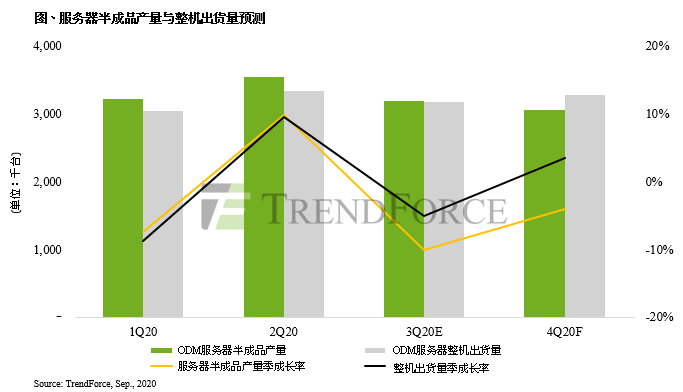

第四季服务器出货动能略显改善,仍不及第二季出货表现

观察市场需求,企业端服务器采购力道受新冠肺炎疫情不确定性影响,呈现大幅度下修的趋势。多数企业对于基础架构的采购行为由资本支出(CAPEX)转向营运支出(OPEX),暂缓既有服务器采购订单。

尽管ODM厂境外组装产线(Assembly Site)人力均在六月底恢复,但受企业投资趋于保守的影响,第三季生产订单与整体出货将不如预期,季衰退分别为10%与4.9%。展望第四季,随着半成品库存逐渐去化,预期资料中心的采购动能将微幅成长,然成长幅度仍不及第二季。

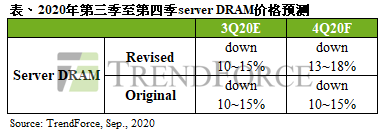

华为提前拉货未能扭转server DRAM跌价态势,第四季跌幅持续扩大

在server DRAM的市况方面,由于server DRAM在DRAM领域获利能力最佳,因此吸引供应商持续投入,导致供给量不停攀升;需求方面自第三季起,买方因生产动能放缓、DRAM库存量已超过健康水位,以及预期跌价心理使购买意愿降低,导致市场出现供过于求状况。另观察近期server DRAM采购动能,华为(Huawei)为避免九月中后面临制裁后的断链危机,过去两周积极采购存储器,其中包含server DRAM品项,提前向韩系DRAM原厂超额拉货。

然而,由于市场仍处于供过于求态势,加上其他资料中心买方库存量仍高,因此合约价将持续下探新低,虽然第四季合约价仍在议定当中,然研判走势,当季32GB均价跌幅恐将扩大至15%,且不排除持续扩大的可能性。有鉴于此,TrendForce集邦咨询预测第四季server DRAM价格季跌幅将由10~15%,扩大至13~18%。