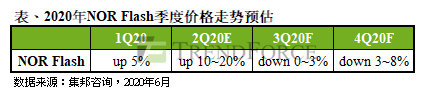

根据TrendForce集邦咨询旗下半导体研究中心(DRAMeXchange)最新调查,NOR Flash市场自年初起,由于客户端库存偏低,加上客户忧心COVID-19疫情造成断链危机进而拉货,带动NOR Flash涨势一直持续至第二季。整体均价在第一季约有5%涨幅,第二季价格涨幅更进一步扩大,上涨幅度约10~20%。

目前买方库存水位已达到相对满足阶段,各国在经济压力之下也陆续重启经济活动,但终端零售的消费力道并无法立即复苏,因此NOR Flash后续价格走势不容乐观,TrendForce预估,NOR Flash第三季报价将转跌。

5G需求变量增加,与NOR Flash联动性高的SLC Flash下半年跌幅扩大

TrendForce指出,NOR Flash与SLC Flash的价格长期以来皆具有高度联动性。观察SLC NAND的供需,消费类相关需求自四月以后转弱,而另一主要需求-网通产品,尽管受惠于中国持续积极布建5G,原先订单能见度已达第三季,然而由于欧美的建设时程因疫情已确定延宕,再加上美国进一步对华为实施制裁,将烽火科技列入贸易禁制清单并自6月5日起生效,初期虽有库存得以支应,但对第四季增添变量。TrendForce预估第三季SLC NAND价格恐转为小跌,第四季因需求缺乏支撑力道,价格跌幅恐将扩大。

NOR Flash应用广泛,陆厂质量与产量明显提升

从制程与应用来分析,近年来大容量NOR Flash已经从65nm往50nm,小容量NOR Flash则停留在65nm或是更落后的制程。在应用领域上,近年最当红的应用之一为TWS(真无线蓝牙耳机),容量以Apple(苹果)的AirPods对NOR使用量最高来到128Mb,其余TWS产品容量需求也都有16Mb到64Mb间;物联网对于NOR Flash需求量大,由于此领域多属封闭的嵌入式系统,需求容量都不大,NOR Flash容量偏小,8/16/32Mb正符合这一领域的需求;另外则是AMOLED的应用,为了控制显示质量的一致性,面板厂会透过De-Mura的方式来维持一定显示水平,也需要搭配一颗NOR Flash来储存程序码,目前使用4/8Mb为主。

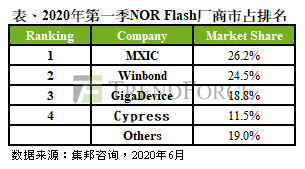

观察NOR Flash营收市占前三名公司布局,市占第一的旺宏,制程上在业界相对领先,目前采用55nm制程生产,月产能约在20K左右。由于该公司NOR Flash产品线完整,从低容量至高容量齐备,尤其看中未来5G基站的商机,512Mb的NOR Flash将是旺宏生产的主要产品之一,为产业当中少数提供大容量的解决方案。排名第二的华邦电紧追在后,目前是使用58/90nm制程,每月产能约在18K。排名第三则是中国的兆易创新,近几年无论在产品质量与产出量方面都有明显跃进,甚至拿下Apple的AirPods订单,其研发实力已被肯定,月产能约9K,分别在中芯国际(SIMC)与华力微投片生产。值得注意的是,兆易创新集团旗下还包含长鑫存储(CXMT),意味着兆易创新集团同时握有中国NOR Flash与DRAM的自主研发能力,扮演中国半导体发展的重要角色。