全球市场研究机构集邦咨询出具最新报告指出,今年智能手机市场于第二季买气逐步回温,第三季在新机铺货及节庆需求备货的带动下,生产总数量约3.8亿支,季增8%;观察第四季虽有苹果及华为新机助力生产总量,但市场对于苹果新机不论是XR/XS/XS MAX销售不如预期的杂音不断,下调整体苹果新机的出货数量,因此,预估生产总量将与第三季的3.8亿支持平。

集邦咨询分析,从智能手机市场的需求趋势来看,由于已进入产品成熟期(Mature Stage),再加上品牌的产品相似度高,缺乏新颖题材吸引买气等,消费者换机意愿转趋被动;从品牌市占表现来看,由于竞争者众,为了突显品牌价值,无论是在高端手机上投入更多经费进行研发,或是透过提高规格配置打造高性价比形象,都使得品牌厂的获利空间不断被挤压。再者,近期受到中美贸易战波及,手机制造成本在汇率震荡或是因零组件价格调整等影响下成本上升,导致品牌要维系获利更加困难,深化市场大者恒大的发展。

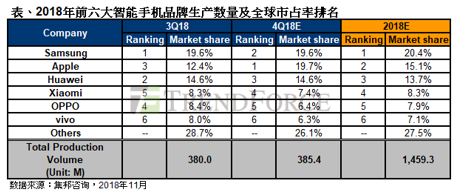

以生产量来看,将由三星、苹果角逐第四季全球市占第一位置

就全球前六大的品牌生产表现来看,三星依旧位居第三季全球第一名的宝座,总生产量数约7,450万支,市占直逼20%。三星第三季除了透过既有的J系列(Junior)支撑表现外,也提前发表旗舰款Note 9系列来带动品牌销售,然而由于新款旗舰机规格和上一代差异不大等因素,对整体生产数量贡献有限。三星第四季将重心放在强调高性价比的A系列,期盼透过多镜头的卖点拉抬第四季的买气,预估第四季将有机会持平第三季的生产水平,以站稳7,500万支的生产总量为目标。

华为近年具高度研发自制能力,透过积极投入芯片以及创新规格等研发,成功站上国际舞台。在产品部分,透过高中低端的完整布局,持续扩大海内外市场的市占表现。第三季生产数量受惠新机的渠道铺货需求,再攀高峰,较去年同期增长达44%,生产总数约来到5,550万支,连续两季超越苹果,市占率为全球第二名。集邦咨询预估,第四季在新机效应持续发酵下,生产数量有望与第三季表现持平,全年有机会达到2亿支年生产总数的目标。然而,近期市场传出渠道库存偏高的警示,是否影响华为第四季或明年第一季的生产数量,则有待观察。

苹果透过第三季发布的三款旗舰新机重新定义iPhone高端系列的价格区间,再度挑战市场对于高端手机价格接受度。广义而言,iPhone两款AMOLED新机(iPhone XS/XS Max)的定价高于一般市场预期,降低消费者购机欲望;低价款LCD版本(iPhone XR)则受到贸易战影响,导致美元走强,在非美区域的定价对销售的贡献将受到影响。此外,低价款LCD版本的主要生产时程落在第四季,对第三季的生产总量贡献不大。不过苹果调降售价旧机型售价,则有助其销售表现。以整体来看,苹果在第三季的生产数量约4,710万支,全球市占率第三,连续两季落后华为;第四季表现则受惠于新机生产排程集中,将达今年季度生产高峰,预估第四季生产总量有机会站上7,600万支,和三星竞争全球第一名的季排名宝座。

小米在第三季生产总数达3,170万支,约与第二季表现持平,有别以往动辄两位数的高度成长。由于主要需求市场中国及印度的成长力道趋缓,因此小米第四季开始也采取较为保守的生产备料策略,以避免高成品库存带来的金流压力,预估第四季生产总量将落在3,000万支以内,全年看1.2亿支的生产数量表现。

以今明两年的营销策略来看,小米延续低毛利的营销准则,除了零组件成本控管外,也透过品牌在地化(例如印度采买、印度生产),取得生产制造成本以及关税等的优势,然而过度的强调薄利率,外在经济环境的变化都可能导致制造过程中的成本增加,进而对整体业务产生重大且不利的影响。

OPPO和vivo第三季整体生产数量在旗舰新机以及渠道铺货的带动下,都分别有3,000万支以上的表现,相较第二季呈现微幅成长。近来年OPPO以及vivo在规格研发上投注了更多心力,加上大容量存储器配置的营销策略,成功打响市场名号,然而由于主要销售市场多集中在中国及东南亚,随着主要市场面临成长衰退或是后继成长空间有限,加上民众换机周期延长等影响,都将使OPPO及vivo在维系生产表现上面临更大的挑战。集邦咨询预估,第四季OPPO生产总数将较第三季衰退23%,估达2,450万支,预估vivo将有2,410万支的生产表现,较第三季衰退20%。