根据集邦咨询半导体研究中心(DRAMeXchange)调查显示,2018年第二季由于供给吃紧情况延续,带动整体DRAM报价走扬,DRAM总营收较上季成长11.3%,再创新高。除了图像处理内存(graphic DRAM)仍受惠于虚拟挖矿(cryptocurrency)需求的增温,带动价格有15%显著上涨外,其余各应用类别的内存季涨幅约在3%左右。

展望第三季价格走势,DRAMeXchange指出,PC-OEM厂已陆续在七月份议定合约价格。就一线大厂定价来看,均价已来到34.5美元,较前一季上涨约1.5%,涨幅已大幅收敛。从市场面观察,在需求端成长有限、供给端产能集中在下半年开出,加上现货价持续走跌的趋势下,预估第四季合约价恐难再有显著涨幅,亦显示整体DRAM价格的峰值(peak)已经到来。

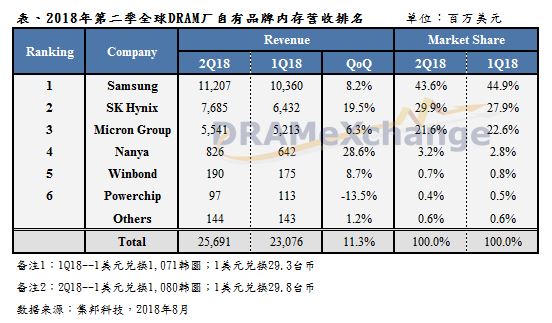

观察全球DRAM大厂营收表现,三星稳坐产业龙头,营收再创历史新高,来到112.1亿美元,季增8.2%;SK海力士受惠于位元成长显著,营收较前季大幅成长19.5%,达76.9亿美元,亦帮助SK海力士于第二季夺回部分市占。两大韩厂第二季营收市占率分别为43.6%与29.9%,合计约73.5%。

美光集团仍旧维持第三,亦持续扮演价格领先者(price leader),报价上涨幅度最高。然而因先前氮气事件,美光第二季位元出货仅与前一季相当,营收季增6.3%至55.4亿美元,增幅相对较小,市占率较前一季下滑1个百分点,来到21.6%。

观察原厂获利能力,因第一季基期较高,所以三星的涨价幅度在三大厂中最小。此外,因其1Ynm目前仅在客户验证,可能要到第三季中旬才能放量,因此第二季营业利润率维持在69%。反观另外两厂,持续受到价格上涨与制程微缩所带来的成本效益,SK海力士营业利润率从第一季的61%提升至63%,美光营业利润率则从58%拉升至60%,为首次三大原厂营业利润率皆突破6成水平。

然而,展望下半年,除了供给端产能逐渐开出、各厂1X/1Ynm比重逐步提高外,三星报价模式也转趋保守,皆暗示报价上涨的难度增加。此外,目前三大厂生产DRAM的平均毛利率已突破7成,已带给买方巨大的BOM cost压力,亦显示出原厂的获利能力可能已近高点。

由技术面观察,三星今年除了维持1Xnm制程高产出比重外,部分Line 17扩产以及即将投入的平泽厂二楼DRAM产能,将继续往下一代1Ynm制程转进。随着平泽厂产能扩增,预期1X+1Ynm产出比重在今年底合计将达70%,并于2019年持续提升。SK海力士已于去年底导入1Xnm的生产,然进入1Xnm世代制程难度高,SK海力士目前仍致力于提升良率,扩厂计划则维持不变,中国无锡新建的第二座12英寸厂将于今年底前完工,2019上半年开始贡献产出。而美光方面,美光内存(原瑞晶)1Xnm已完成100%转换,并将于明年直接转往1Znm,而美光晶圆科技(原华亚科)则于第二季开始进行20nm往1Xnm的转换,预计今年底将可望有半数产能转往1Xnm生产,并于明年上半年全数导入。

南亚科第二季营收季增高达28.6%,除了归功于20nm带来明显的位成长和价格持续走扬外,第二季开始出清第一季的DDR3高库存亦是一大重点。20nm的成本效益更带动营业利润率来到46.8%,较上季成长2.5个百分点。然而,由于DRAM报价上涨不易,加上要开始摊提扩厂的折旧费用,南亚科未来的获利能力恐受压缩。

力晶科技方面,由于替晶豪科、爱普等IC设计业者代工的比重提高,力晶本身DRAM营收较上季下滑13.5%;华邦方面DRAM营收季成长8.7%,主要受惠于38nm比重持续提高。