集邦咨询半导体研究中心(DRAMeXchange)指出,东芝今日宣布选择日本投资人和美国私募股权公司贝恩资本合盟的团队为优先竞购者,目标将在6月28日的股东会议和上述团队达成最终协议,并于2018年3月之前完成收购交易,短期来看,最受影响为NAND Flash市场,预期第四季有机会转趋供需平衡;长期而言,收购方对NAND Flash具大量需求,将有助东芝在产能与技术上超越三星。

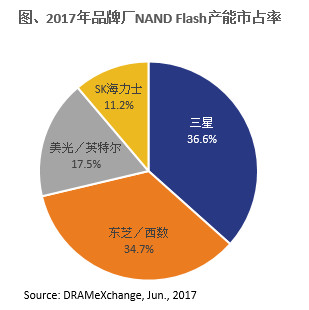

DRAMeXchange资深研究经理陈玠玮指出,从NAND Flash市场来看,东芝/西数阵营的NAND Flash产能比重占全球约34.7%,与居首位三星的36.6%不相上下,两大阵营产能占比加总已达七成。单看东芝的话,其营收在今年第一季来到19.68亿美元,市占率高达16.5%,排名仅次于三星和西数,位居第三。

此外,东芝/西数阵营总产能规模虽然与三星旗鼓相当,但3D产能规模却远不及三星,东芝/西数阵营今年第二季的3D月产能只占总产能10-15%,反观其主要竞争对手三星,其3D月产能占比已超过40%;美光/英特尔阵营的3D产能也在去年下半年的努力下攀升到约40%大关。虽然东芝/西数阵营在今年年初对于自家的3D产能规划十分积极,但却受到东芝母公司财务问题的影响出现变量。

短期影响:第四季NAND Flash将从供不应求状况趋近供需平衡

从短期的影响来看,陈玠玮表示,东芝一案尘埃落定后,最先影响的就是NAND Flash市场在今年第四季的供需局面。因此出售案可望于六月底定案,预估东芝/威腾第四季的3D月产能有机会接近原先规画的占整体产能30-40%水平,让第四季的市场从供不应求转为供需平衡状况,连带使得NAND Flash价格从去年以来的涨势可能将告一段落。

中长期影响:资本支出不再受制母公司,大幅改善决策效率与积极度

东芝经过这次股权标案后,将独立于东芝集团之外成为一家百分之百的NAND Flash半导体公司,未来新公司的资本支出结构等皆不用再受到东芝母公司过去财务问题与内部间资源分配不均的拖累,而能更专注在NAND Flash相关的技术与产能投入,未来无论是在策略积极度、决策效率上都将较以往提升。

此次出售案的收购对象日美联盟成员中包括日本政府支持的产业革新机构(INCJ)财团、日本发展银行(DBJ)和贝恩资本(Bain Capital)等非产业相关资金,加上韩国SK 海力士,整体而言比较接近国家的力量。

此阵营若能取得东芝经营权,在国家力量的支持下,高层管理和公司未来经营方向预料不会有太大的变化。成员之一的SK海力士,虽然没有直接参与新东芝的经营权,但对于财务或是经营策略会比现阶段有更高的掌握度,未来也不排除会有技术交流和合作的可能性,对SK海力士来说不失为好的战略选择。

因此这些新成员加入对于东芝/西数阵营,未来在新技术研发方向与新产能建设上无疑是注入一剂强心针。若是东芝/西数阵营能好好掌握此次契机,化危机为转机的话,未来要与三星并驾齐驱甚至是超越都是可能的。换言之,随东芝此次事件落幕后,未来NAND Flash市场的版图变化势必又将再掀波澜。值得注意的是,就算几乎已经确定上述对象将能收购东芝股权,但后续仍需观察收购对象是否需要且能否顺利通过各国反垄断审批机关的审核。